活用事例

事業承継・生前贈与対策

事例

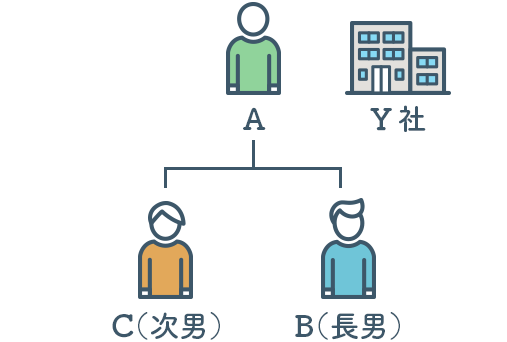

株式会社Yの創業者であるA(70歳)は、自社株(未上場会社)を100%保有するオーナー 社長です。

Aには2人の子供(長男B・次男C)がおり、引退も視野に入れつつ、Y社の取締役を務めている長男Bを後継者にしようと思っています(次男は別会社で勤務)。

Aは、Y社は業績の好調もしばらく見込めるため、株価が低い今のうちに株式を譲渡したいと考えていますが、まだ長男Bに経営を任せるのは不安があり、会社の経営(議決権等)に関与していたいと思っています。

家族信託(民事信託)の活用

贈与+信託型

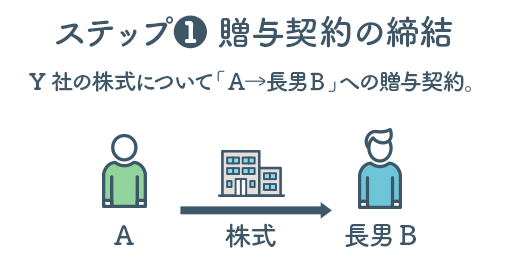

第一段階として、Y社の株式についてAから長男Bへ譲渡(贈与)するために、Aと長男Bで贈与契約を締結します。

当該贈与契約には、長男BからAへ信託することを条件(負担)にする旨を加えておくのがいいでしょう。

なお、この贈与の時点で長男Bに贈与税が課税されますが、Aとしては株価が上昇する前に贈与しておきたいという思いがあるため、現時点での課税は受け入れています。

また、一度にY社の株を贈与するのではなく、暦年で贈与することで贈与税を低く抑えるように対策をします。暦年での贈与をすることで、将来想定される相続税の負担よりも税負担を下げることができます。

なお、Aから長男Bに贈与しただけでは、株は長男Bの所有のままなので、会社の意思決定は長男Bが行うことになります。そうなると、Aは経営権を失ってしまいます。

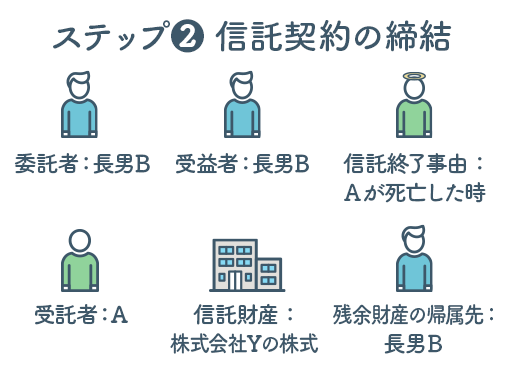

そこで、第二段階として、贈与契約と同時に長男BとAで信託契約を締結します。

そして、長男BからAへY社の株式を信託することで、Y社の株式の議決権は受託者であるAが行使することになり、Aの“会社の経営はまだ長男Bに任せられない”“まだ経営に関与したい”という願いを叶えることができます。

但し、受託者は受益者のために信託事務を行う必要があるので、Aは自分の利益だけを追求して議決権を行使することはできず、Y社の利益、ひいては受益者である長男Bの利益に繋がるような処理を原則としてしなくてはいけません。

なお、信託の終了時期としては、Aが死亡等により信託事務(Y社株式の議決権行使など)ができなくなった時としています。

【補足説明】

①本件スキームを、自己信託(委託者A・受託者A)で行うことも可能です。

その場合には「委託者A、受託者A、受益者長男B」という形で信託を設定します。

上記の事例(贈与+信託)と同じような効果を生み出すことが可能ですが、長男Bを関与させずにAだけで進めることができる点で違いがあります。 なお、自己信託の場合は、委託者(A)と受益者(長男B)が異なる信託(これを「他益信託」と言います。)なので、信託設定時点で長男Bに贈与税が課税されます。

②本件スキーム(贈与+信託)の信託設定時には、自益信託(委託者と受益者が同じ)なので、信託での税金は発生しません。

③Aは、信託財産に入れるY社の株式以外の所有財産に関しては、別途遺言書などで対策することも検討しなければいけません。

また、Aが認知症等を発症してしまうと信託財産に入れていない財産は実質凍結してしまいますので、任意後見や法定後見の検討もするといいでしょう。

④本件スキームは株式を長男Bに全て譲渡するものです。

Aの所有する財産が株式しかないような場合、全財産を長男Bに譲渡するようなものなので、次男Cが不満を持つ可能性もあります。

次男Cに対する心情的・経済的なケアを行う必要も出てきます。

- 東京都

町田市、八王子市、多摩市、稲城市、立川市、府中市、狛江市、調布市、日野市、昭島市、福生市、武蔵村山市、青梅市、あきる野市、羽村市、三鷹市、武蔵野市、西東京市、国立市、国分寺市、小金井市、小平市、東大和市、東久留米市、東村山市、その他23区全域 - 神奈川県

相模原市(緑区、中央区、南区)、厚木市、大和市、海老名市、座間市、綾瀬市、横浜市、川崎市、愛川町、清川村、平塚市、藤沢市、茅ヶ崎市、秦野市、伊勢原市、寒川町、大磯町、二宮町、横須賀市、鎌倉市、逗子市、三浦市、葉山町、小田原市、南足柄市、中井町、大井町、松田町、山北町、開成町、箱根町、真鶴町、湯河原町 - その他関東近郊(山梨県、埼玉県、千葉県 他)